张尧浠:金价继续维持震荡调整、待周尾数据加大振幅

上交易日周二(12月3日):国际黄金/伦敦金震荡小幅收涨,继续维持在60日均线阻力下方调整走盘,仍需等待周尾重磅数据的指引。

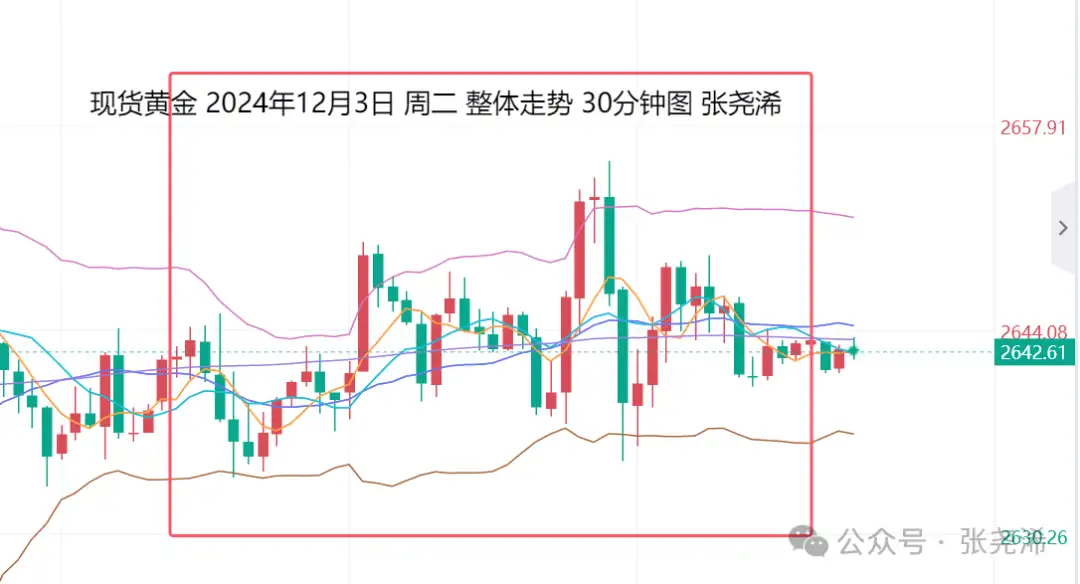

具体走势上,金价自亚市开于2639.10美元/盎司,于9点半时段先行录得日内低点2633.86美元,于美盘22点半录得日内高点2655.26美元,且日内整体维持在此高低点区间内频繁来回震荡波动,最终收于2643.42美元,日振幅21.4美金,收涨4.32美金,涨幅0.16%。

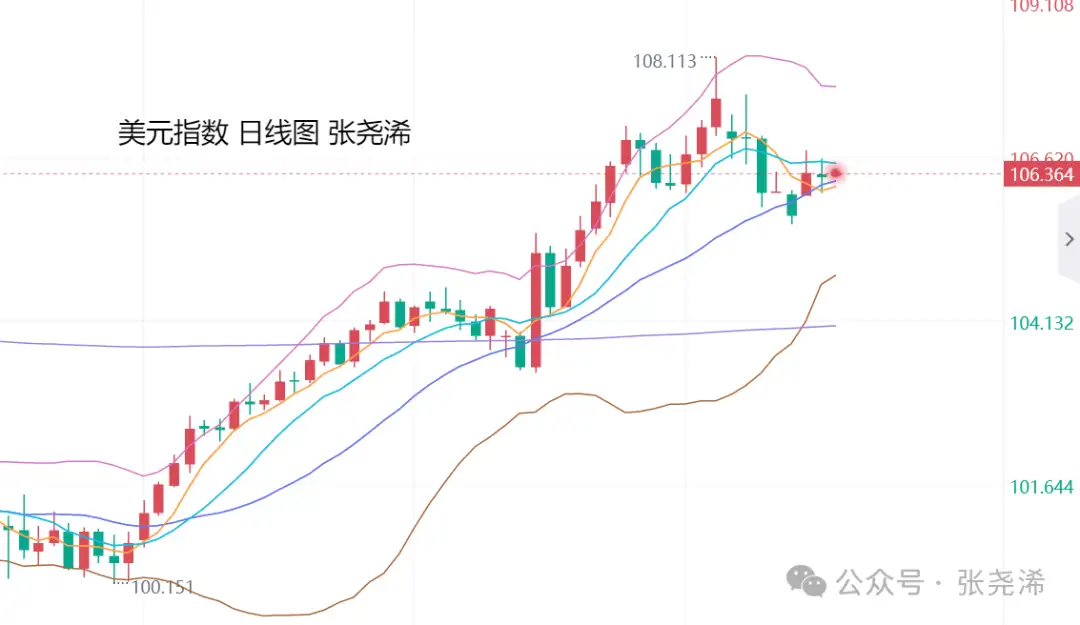

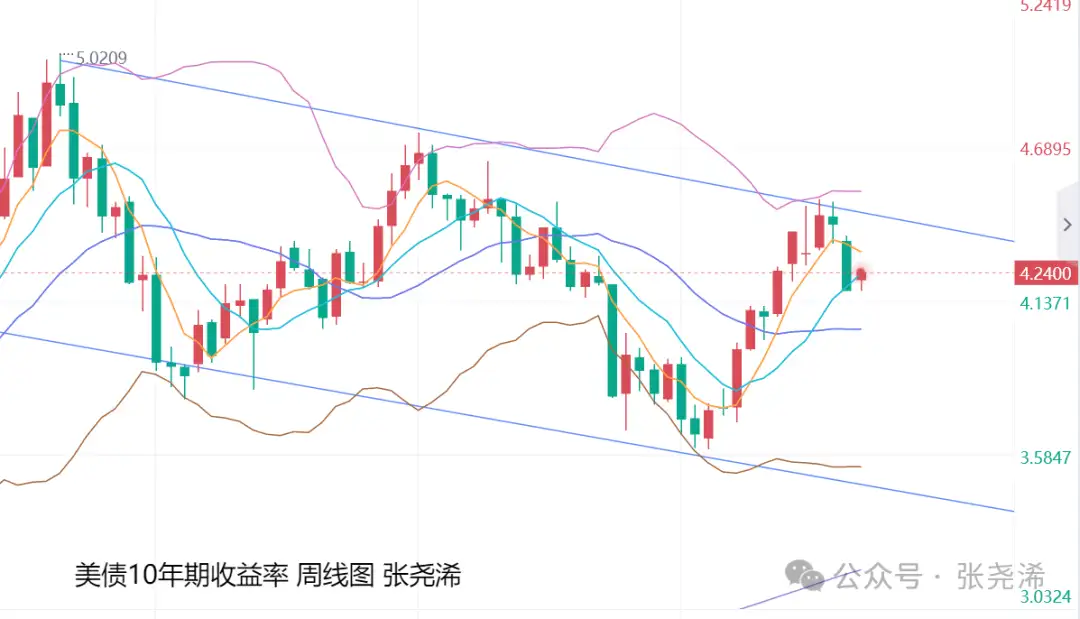

影响上,美元指数震荡收跌,直接令金价走出震荡收涨,但美债10年期收益率则止跌再度收涨,对金价产生一定打压,而使得金价自日高点的回撤幅度大幅日低点回升的幅度,最终偏倒垂式收涨。

另外,因避险担忧和近日震荡区间的买盘需求,而维持看涨买盘,但技术阻力,以及美国10月JOLTs职位空缺人数大幅增加,证实了美联储对就业市场反弹的预期,这在周五非农就业报告公布前缓解了人们对劳动力市场大幅放缓的担忧,对金价产生压力,而遇阻日高点,并维持日内震荡行情。

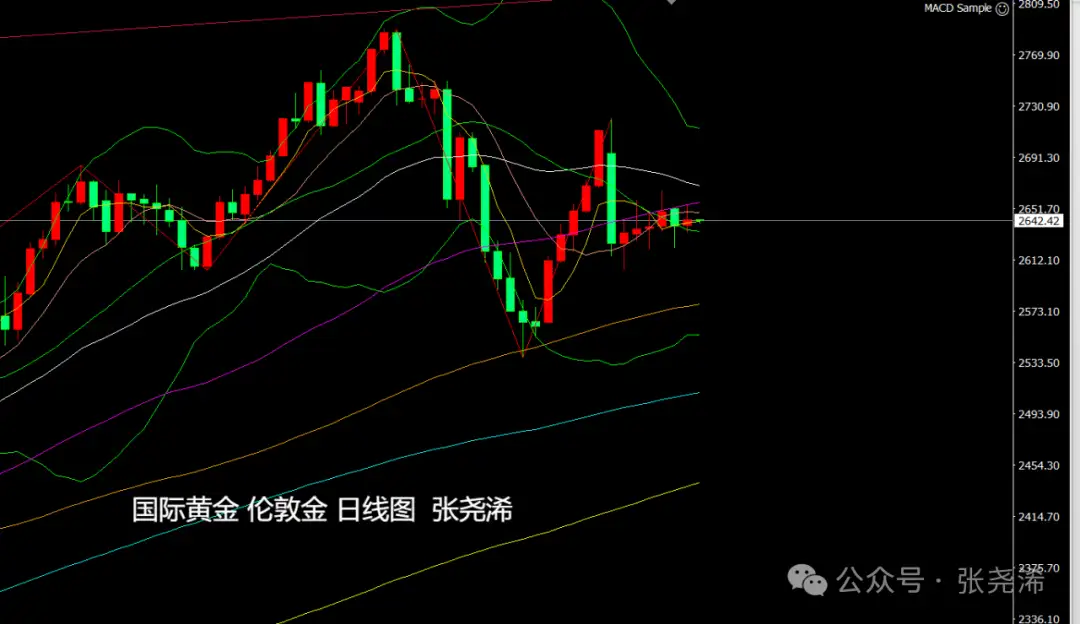

展望今日周三(12月4日):国际黄金开盘先行窄幅波动,走势虽震荡上移,布林带中轨也转为支撑,但上方也受阻于60日均线强劲压力,短期走势仍将维持震荡,且有偏弱走低再度下探100日均线支撑的预期;

因美元指数日图受到回升趋势线支撑连续表现止跌行情,有维持趋势保持上行走强的预期,而会对金价产出压力,其周图也未持稳于5周均线下方,空头力量有所减弱,将会限制金价维持在60日均线阻力下方震荡调整;

美债10年期收益,日图近日也在触及200日均线支撑附近后,连续止跌偏回升运行,短期有所转强,将会限制金价多头,不过,周图走势,则仍处于回落趋势线下方,以及下行通道中,前景维持看空,所以,短期将会限制金价多头,但方向上,将看好对金价产生提振。

所以,综合来看,金价短期虽震荡调整,有再度走低的风险,但其力度也有限,下方关注100日均线支撑仍可再度看涨。如跌破100日均线支撑,则将转为高空策略对待。

日内将重点关注美国11月ADP就业人数(万人)以及之后的美国11月标普全球服务业PMI终值、美国11月ISM非制造业PMI、美国10月工厂订单月率等数据,前值ADP预期就业人数将明显低于前值,而利好金价,推动金价走强,但之后的整体经济数据则偏向利空金价,因而,美盘时段偏向先涨后回撤,继续震荡偏强波动,日内多空仍都有机会。

基本面上,本周目前,美联储官员们表示,仍然认为通胀率正在向2%的目标回落,并支持未来进一步降息,虽然没有人强烈支持或反对在两周后举行的下次利率会议上降息,持开放态度。但降息前景仍保持良好,这巩固了金价的看涨前景。所以,只要降息周期及前景没有改变,金价的下跌空间都将被视为调整和看涨入场机会。

再加上地缘政治局势担忧也未消失,各方态度强硬,随时可能加大避险担忧,另外,市场对特朗普即将上任后的高关税与财政刺激政策的担忧,短期来看,黄金价格可能受制于美元的波动和市场风险情绪的变化较宽幅震荡调整,但中长期走势仍将因其政策对全球经济贸易的不确定而产生金融避险属性,表现走强。

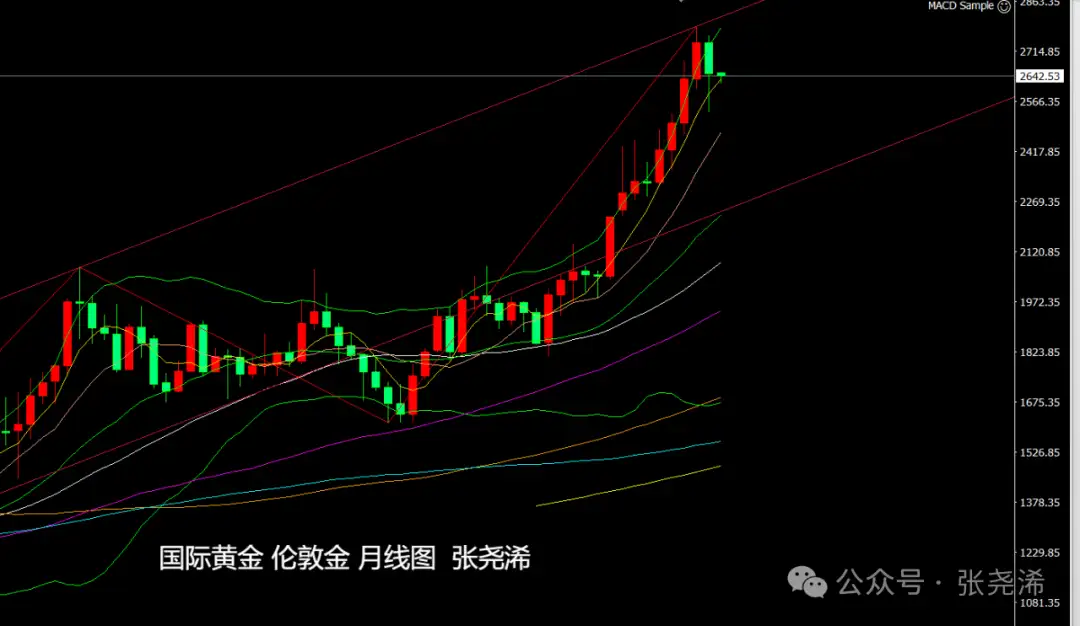

技术上:月图级别,金价11月先行大幅回落走低后,又触底回升收取明显的长下影形态,为稳健跌破5月均线支撑,暗示见顶回落的压力有所出尽,后市将继续保持牛市趋势回归看涨,本月开盘走势也在触及5月均线支撑后,回升走盘,所以,在跌破5月均线下方收线之前,将维持高位震荡或待再走强的预期前景观点不变。

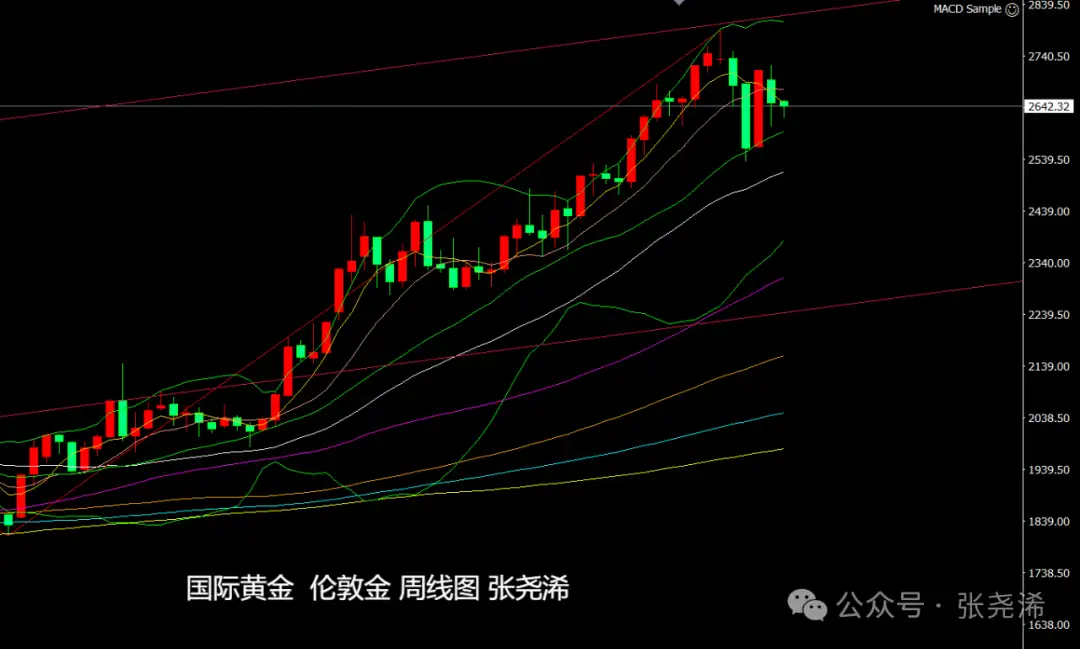

周线级别:金价近几周维持在中轨支撑上方震荡调整波动,但布林带有所转弱,5-10周均线死叉对本周走势造成压力,附图指标维持超买高位的死叉看空信号,有着较大的下行压力,所以,震荡调整的同时,也有跌破中轨支撑,进一步下探30周乃至60周均线支撑的风险,因而,在跌破中轨支撑之前,下行维持牛市趋势,震荡待再走强对待,跌破中轨支撑则转高空看回落,等待均线目标的触及。

日线级别:金价近期持续维持在60日均线阻力下方震荡调整,虽整体趋势上移,走势有所转为中轨线上方,但如反弹不能重回60日及30日均线上方持稳,则空头仍具压力;

不过,鉴于100日均线等仍展现触及看涨的支撑前景,所以,个人仍偏向震荡调整后再度向上走强,将继续依托100日均线为支撑进行看涨攀升。日内则继续先行关注近期的震荡行情短线多空即可。

日内交易思路参考:

国际黄金:下方关注2635美元或2628美元附近支撑可多;上方关注2651美元或2665美元附近阻力可空;

国际白银:下方关注30.80美元或30.65美元支撑看涨;上方关注31.30美元或31.60美元阻力目标;

注:

黄金TD=(国际黄金价格x汇率)/31.1035

国际黄金波动1美金,黄金TD约波动0.25元(理论上)。

美国期货金价=伦敦现货价×(1+黄金掉期利率×期货到期天数/365)

回顾历史因果,解读当下环境,展望未来走向,秉承大胆预测,谨慎交易原则。--张尧浠

以上观点及分析仅代表作者个人思路,只供参考,不作交易依据,据此操作,盈亏自负。your money your decision。