投资者通常将黄金视为对冲通胀风险的一种方式。但是有数据显示,在过去的通胀时期,黄金对抗通胀方面的表现好坏参半。专家说,如果投资者担心中短期通货膨胀,可能会考虑增加对其他资产类别的配置。

黄金过度被吹捧

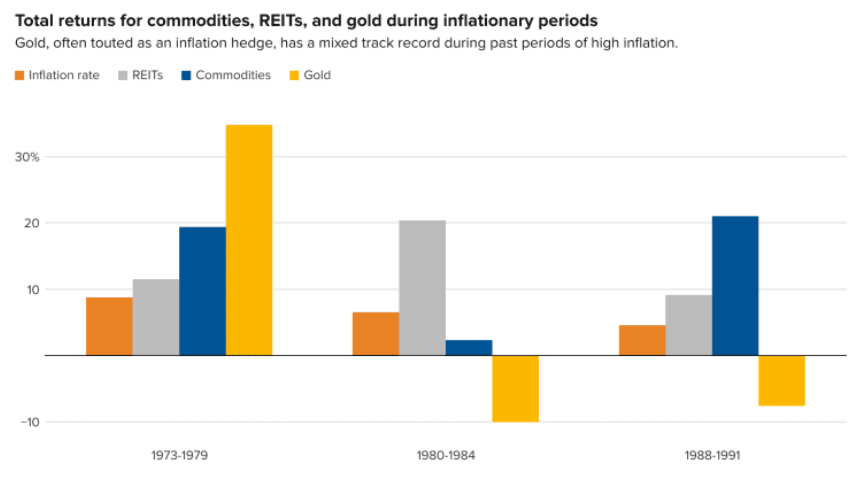

黄金经常被吹捧为对冲通胀的一种方式,但实际没有能达到这样的水平。根据历史数据,黄金对抗通胀方面的表现好坏参半。在美国最近一些通货膨胀最严重的时期,黄金甚至为投资者带来了负回报。

有投资组合策略师表示,担心消费者价格上涨的投资者可能会转而考虑其他资产类别。他表示,黄金确实不是完美的对冲工具,没有人能保证如果通胀飙升,黄金也会产生高于平均水平的回报。

例如,根据分析,黄金投资者在1980年至1984年期间平均损失了10%,当时的年通胀率约为6.5%。(美联储试图将通胀率保持在每年2%左右) 。同样,1988年至1991年,黄金的回报率为负7.6%,而同期的通胀率约为4.6%。然而,1973年至1979年,年均通货膨胀率为8.8%,投资者却大赚了一笔,那时黄金回报率高达35%。

这种好坏参半的记录表明,担心通胀的投资者将在投资组合中使用黄金作为对冲工具,这是一场赌博。在过去的半个世纪里,黄金与通货膨胀的相关性相对较低,为0.16。(这个指标显示了黄金和通胀的密切关系。相关性为0表示没有关系,而相关性为1表示移动一致)

另有分析师表示:“我不会仅仅因为你认为通胀即将到来就买入黄金。投资者可能会考虑增加对四种资产类别的配置,即股票、通胀保值债券、房地产投资信托基金和大宗商品(例如石油),以更好地对冲通胀风险。”

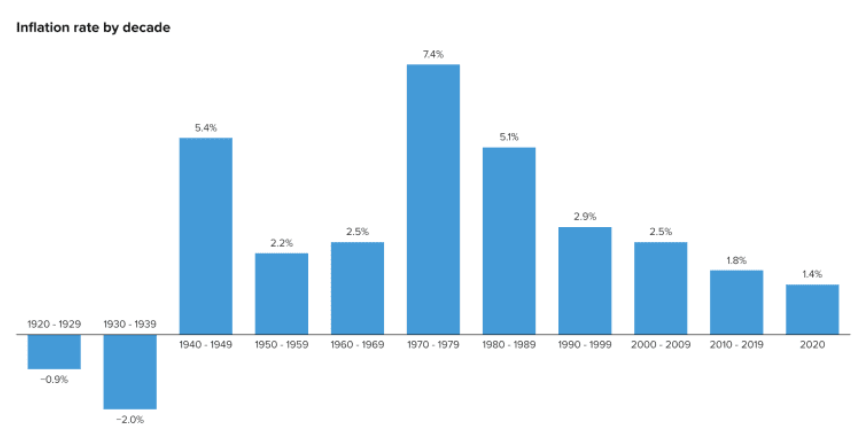

当然,虽然美国消费者价格在短期内有所上涨,但通胀未必会持续下去。大多数华尔街经济学家预计,这将是暂时的。不过,德意志银行(Deutsche Bank)警告称,通胀上升可能是一颗全球定时炸弹,其预估与市场预期不符。

美国10年来的通胀情况如下

尽管存在通胀的争论,但投资者可能仍将黄金视为一种有益的资产类别。例如,支持者通常认为,在动荡时期,黄金是一个安全的避风港。事实证明,在新冠肺炎初期的市场暴跌中,黄金具有弹性。去年标普500指数从2月19日的高点跌至3月23日的低点,跌幅达34%。同期SPDR Gold Shares基金仅下跌3.6%。考虑到金价好坏参半的过往记录,那些无论通胀如何,都对黄金持完整投资理念的投资者,没必要一定去改变其投资配置。