传统观点:世界上只能有一种真正的国际货币

传统的观点认为经济主导地位与货币主导地位相伴相生。这种观点系基于网络强外部性的分析模型,在这种模型中,先发优势非常重要。当网络外部性足够强大时,其结果就是“赢者通吃”。[10]在这些模型中,在跨境交易中使用与其他跨境交易方相同的货币是有好处的。换言之,网络的回报随着网络扩大具有强烈的递增效应。用与其他出口商相同的货币报价,顾客就更容易比较商品价格,可以为新产品打入国际市场提供便利。如果生产商从国外采购生产所需中间投入物,投入物价格将以占据主导地位的国际货币计价,则他们也会倾向于使用同样的货币为其出口产品报价,以防止由于汇率变化导致生产成本相对收入出现大幅波动。

同样的道理,按照其他债券发行方所使用的货币为自己的债券计价,可以让投资者直观地比较收益率差异,这样新发行方更容易在国际资本市场上获得贷款。在容量最大、流动性最高的金融市场上,获得借款的成本最低。而这些金融市场之所以拥有其大容量和高流动性,是因为进口商和出口商都在这里开展贸易融资。出于同样的原因,其他国家的投资者也会倾向于在金融市场容量最大、流动性最高的国家存放其外汇结余,因为投资者非常看重这里价格稳定不受买卖交易影响的市场特性。而且,不仅是那些希望使其投资组合多元化的投资者,就连各国政府和中央银行在决定其外汇储备构成时也会倾向于选择金融市场容量最大、流动性最高国家的货币,也就是其他投资人青睐的货币。

出于以上种种原因,某一国家的货币往往会成为在国际记账、支付方式和价值储藏方面占据主导地位的货币。当网络递增回报效应足够强大时,国际货币地位就好像是某种天然垄断。世界上只可能有一种真正的国际货币:过去是英镑,现在是美元,将来可能会是人民币。

这些模型进一步推论,如果一国在贸易和金融领域处于领先地位,那么其货币将自然而然地具备主导资格。大经济体拥有极为广泛的国际贸易和金融联系,金融市场充分发展。其居民习惯于使用本国货币进行交易,其货币拥有一个相对较大的“基数客户群”(套用网络经济学的一个术语)。[11]因此其他国家的出口商和投资者也会倾向于使用与领先国家居民相同的货币进行交易。所以经济领先大国的货币在竞逐国际货币地位的过程中将获得某种固有优势。这一理论貌似解释了英镑为何能在19世纪逐渐成为全球货币,以及美元如何在20世纪取得全球货币的地位。[12]

具有网络效应的模型还可能同时具有很强的持续性。在极端情况下,甚至可能出现“锁定”效应:某项安排一旦达成,可能将会无限期持续下去。[13]市场参与者一旦使用了某种技术——在本书中指代某种货币和金融技术(可以称之为国际货币),就不再有动力去尝试其他替代方案。在网络中使用其他成员并不使用的技术或平台开展交易成本极高,将会导致交易无法进行。在国际货币和金融领域中,对从事跨境交易的个人、银行、公司和政府而言,其他任何货币都不具备主导货币所具有的吸引力。个人、银行、公司和政府以分散方式进行决策,不存在任何机制来协调和引导从一种国际货币和金融标准向另一种标准的大迁徙。[14]

由此可以推断,国际货币地位将表现出持续性特征。即使导致特定国家货币崛起并获得主导地位的条件已经不再普遍存在,其国际货币地位仍将持续下去。该货币仍将锁定许多用户,直到某种重大外部冲击导致各代理商放弃现有做法,并采取协调行动从一种均衡状态(共同使用某种国际货币)转向另一种均衡状态。有观点认为,这解释了为何在美国经济规模和金融影响力超过英国很久之后,英镑仍然在20世纪相当长的一段时间内维持了其国际货币主导地位。它也解释了为什么直到遭遇第二次世界大战冲击后,英镑的国际货币地位才最终被美元取代。这些推断对以下问题具有明显的政策含义:美元的国际货币主导地位还能维持多久?需要怎样的外部冲击才能取代美元?

新观点:数种国际货币可以并驾齐驱

上述关于国际货币地位的传统观点更多的是基于理论而非实证。[15]这些理论模型最多只会泛泛提及某些历史事实,以此作为其研究动机,但并没有认真分析相关证据。而且,实证数据往往难以获得,这也妨碍了学者开展严肃、认真的证据分析。

以外汇储备的货币构成为例。得益于彼得·林德特(Peter Lindert)开创性的估算,我们了解了一些关于1899年和1913年外汇储备货币构成的信息。[16]得益于国际货币基金组织(IMF)官方外汇储备货币构成数据库(COFER),我们还知道20世纪70年代之后的一些情况。[17]但是对在此之前或者两个时间段之间的情况,我们知之甚少。

然而,能够用来构建传统观点宏伟理论的实证性证据寥寥无几。并且,即使是这些有限的证据也与传统观点存在冲突。就20世纪最后几十年而言,IMF的数据显示,美元确实是已列明外汇储备中份额最大的单一币种,但是其份额也仅占60%。看起来,其他货币也具备了举足轻重的国际地位。

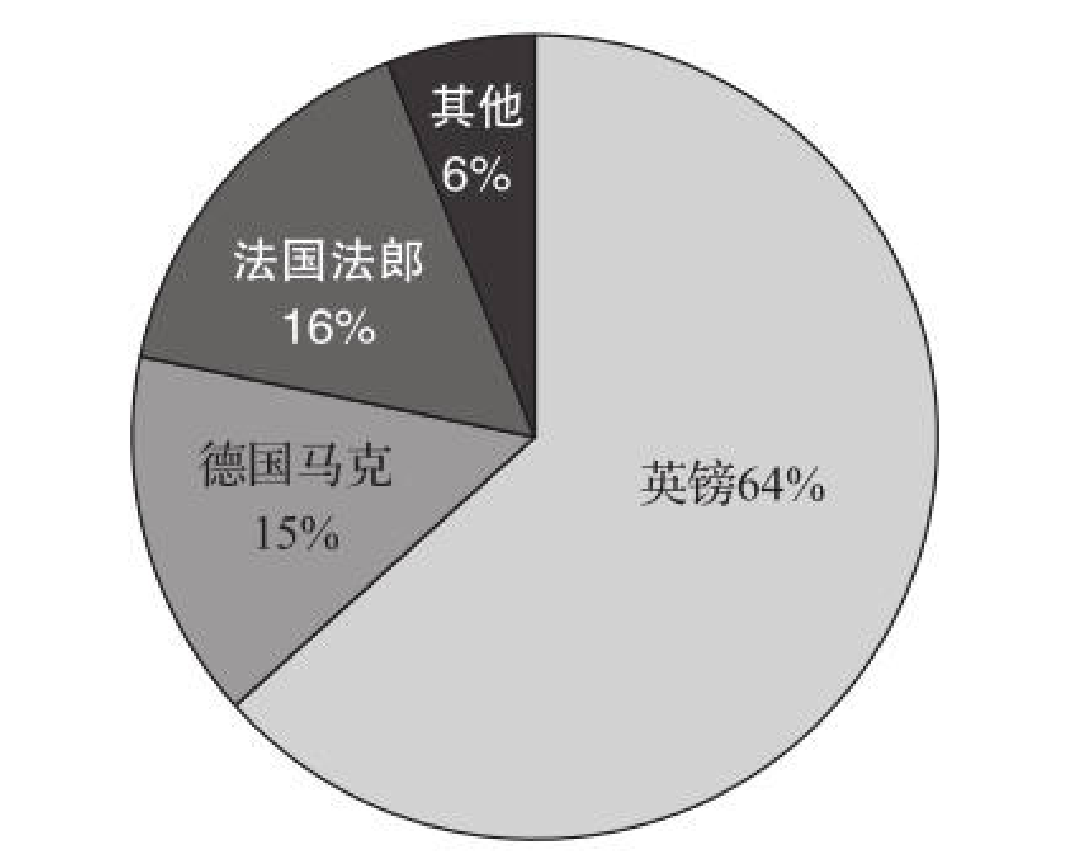

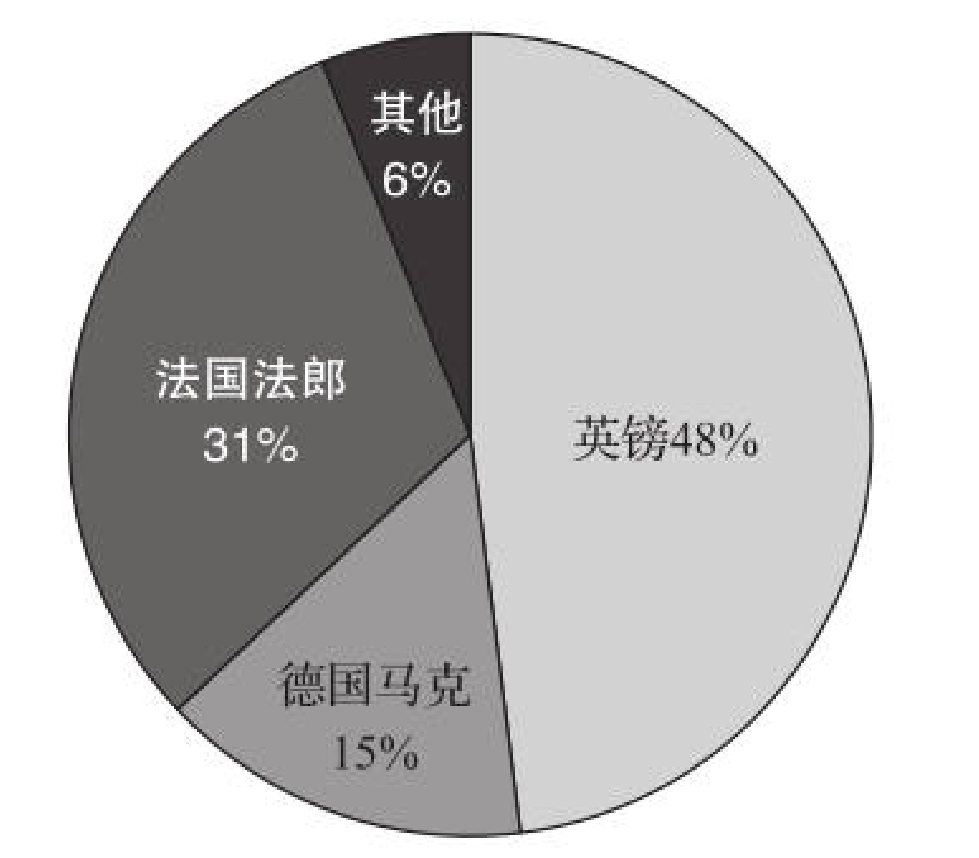

林德特的数据也不支持国际货币的地位是天然垄断的这一论断。事实上,这些数据显示出,英镑之外的其他货币(德国马克和法国法郎)在1899年和1913年央行外汇储备中占据了不可忽视的份额(见图1-1和图1-2)。[18]

图1-1 1899年已知外汇储备的货币份额[19]

资料来源:Lindert(1969).

图1-2 1913年已知外汇储备的货币份额

资料来源:Lindert(1969).

关于1913年至20世纪70年代初外汇储备币种构成的新证据也不支持上述传统观点。事实上,第一次世界大战之后英镑已经不再是唯一的国际货币,20世纪20年代美元已经和英镑齐头并进,这意味着多种国际货币可以共存。美元崛起的速度非常快,这与在位货币的国际地位具备强持续性的假设产生冲突。1913年国际支付几乎从不使用美元,但仅仅过了10年,美元已与英镑不相上下。

上述证据使我们对传统观点提出了质疑。我们主张用一种“新观点”取代关于国际货币的传统观点(“旧观点”),这种新观点认为:多个国家的货币能够同时发挥重要的国际作用,国际货币地位的惯性和持续性并没有传统观点所设想得那么强。[20]

这种新观点也有其理论基础。它基于技术标准领域的研究,相关文献强调系统具备开放性,特定技术或系统的用户可以与其他使用不同技术或系统的用户开展交互。[21]网络效应仍然存在,但竞争性系统之间的技术壁垒可以借助所谓的“通道技术”(gateway technologies)加以跨越,供应商或客户能够克服系统之间既有的不兼容性,并将相互竞争的系统整合成一套“扩大的生产系统或延伸的网络。”[22]因为有了这些“通道技术”,数据交换成本不再高不可攀。某种技术系统或标准因用户数量增加产生的网络递增回报效应也不再那么显著。在位主导标准的先发优势和持续性也不再那么强大。[23]

国际货币与个人电脑操作系统之间有些许相似之处。曾几何时,在不同操作系统或平台之间交换信息成本很高、难以操作。我们在购买个人电脑时,选择朋友或同事所使用的操作系统和电脑是有好处的。网络递增回报效应非常明显。数据交换(在不同平台之间传输数据)成本极高。20世纪80年代,微软研发了两个版本的Word文字处理软件,其中一个兼容苹果的Macintosh系统,另一个兼容IBM的PC机,但这两个版本无法相互兼容。系统转换(或实验新系统)成本高得令人难以承受,因为所有文档都只适用一套系统,与其他系统不兼容。之所以每个人都使用微软的MS-DOS操作系统及后来的Windows操作系统,是因为所有其他人都在用。也许计算机爱好者会使用其他系统,但研究人员和做生意的人不会使用。

随着技术的进步,软件工程师逐渐掌握了在不同平台之间传输数据更简便的方式。数据交换成本大幅降低。软件开发人员在升级现有文字处理软件时加入了“翻译器”,这样新版的文字处理软件可以兼容不同平台。更换系统成本大幅降低,网络递增回报效应不再那么显著。多个操作系统可以在个人计算机中共存,如微软的Windows系统、苹果的Mac OS系统以及Linux系统,以至于本书的三位作者可以使用不同操作系统的电脑开展联合写作。

对现代外汇交易市场而言,21世纪信息、交易和协调低成本的场景显然比传统观点下高转换成本和高信息成本的场景更为真实。在高速通信时代,潜在客户能够直接获得实时外汇报价,并对以不同货币计价的商品进行价格比较。全球超过半数的外汇交易使用了电子交易平台,在几毫秒的时间内就可以以极小的点差买进和卖出多种货币。不仅是那些使用了汤森路透服务器的高速交易员和使用了银行间电子交易平台的大型金融机构可以做到这一点,就连零售投资者也可以,只要他们能够接入奥安达公司(Oanda)或世界第一公司(World First)等外汇交易商的网站并使用基于互联网的“通道技术”。

同样地,一家公司现在也可以使自己的成本和收入不受未来汇率变动的影响,它可以购买或出售远期货币、货币互换以及其他外汇衍生品,在21世纪的高科技金融市场上可以以很低的成本完成这些交易。这家公司原本会使用进口原材料的计价货币作为其出口产品的定价货币,但现在这种需求没有那么迫切了。而随着越来越多的国家开放其国际收支资本账户,其金融市场也能获得必要的深度和流动性,使其市场上交易的资产对外国投资者更具吸引力。

传统观点认为,对于一个世界领先的经济大国而言,其货币承载了大部分国际交易,因此在流动性和交易成本上拥有显著优势,以至于可以获得天然垄断地位。[24]出于以上种种原因,这种传统观点现在越来越难以得到支持。

更令人惊讶的是,新的证据和分析表明21世纪外汇市场的上述特点也存在于19世纪和20世纪初的货币市场中。在其最新研究中,马克·弗兰德鲁(Marc Flandreau)和克莱门斯·乔布斯特(Clemens Jobst)根据前面提及的开放性系统理论提出了一个关于国际货币体系的理论模型。[25]他们将这个模型用于分析1914年之前的时代,研究自然垄断或锁定效应是否具备存在条件,抑或几种广泛交易的国际货币可以共存且主导货币可以发生变化。他们的研究凸显出有必要区分能够产生一定程度持续性的网络效应和能够产生锁定与自然垄断的强外部性。[26]如果网络不存在极强的外部性特征,国际货币地位仍然能够表现出一定的持续性。但是几种国际货币可以共存,并且国际货币的地位会不断转换。

弗兰德鲁和乔布斯特对1914年之前国际货币市场的网络效应进行了实证测算,其结论显示外部性很重要,但并没有强大到足以产生锁定效应和“赢者通吃”的结果。这有助于我们理解为何会同时存在多个国际金融中心,以及为何19世纪的外汇和货币市场使用了多种关键货币进行交易。弗兰德鲁和乔布斯特对第一次世界大战前外汇和货币市场的分析显示出,事实上存在三种主要的国际货币用于与其他货币开展交易。显然,创设一个适度开放的金融市场,使多种国际货币或标准可以共存,这其中所涉及的金融工程专业知识并没有超出19世纪金融家的能力边界。

综上所述,旧观点认为网络递增回报效应强大到在任何一个时点只可能存在一种真正的国际货币。而新观点则指出,网络递增回报效应并没有强大到使其他货币无法发挥作用的程度。如果说20世纪后半叶美元的主导地位支持了旧观点,那么其他历史时段多种货币同时发挥重要国际作用的事实则支持了新观点。旧观点意味着美元的主导地位将会持续较长时间,而新观点则预测美元迟早都会遇到竞争对手。

- 第零章 致谢

- 第一章 导言

- 第二章 外汇余额的起源

- 第二章 2.1外汇市场的产生和发展

- 第二章 2.2中央银行、金本位与外汇储备的诞生

- 第二章 2.3英镑的地位:一个半世纪的信心

- 第二章 2.4伦敦的对手:巴黎与汉堡

- 第二章 2.5帝国与联盟

- 第二章 2.6参考资料

- 第三章 美元启动国际化:从哲基尔岛到热那亚

- 第三章 3.1哲基尔岛会议:制定美元国际化的蓝图

- 第三章 3.2第一次世界大战:加速美元国际化进程

- 第三章 3.3热那亚会议:支持持有外汇储备

- 第三章 3.4实施热那亚决议

- 第三章 3.5参考资料

- 第四章 20世纪二三十年代的储备货币

- 第四章 4.1全新的数据

- 第四章 4.2储备货币:一种还是多种

- 第四章 4.3超越英镑后的迅速衰落

- 第四章 4.4英镑的复兴:主要是拜英镑区所赐

- 第四章 4.5参考资料

- 第五章 20世纪二三十年代的贸易融资货币

- 第五章 5.1贸易信贷:伦敦一马当先

- 第五章 5.2竞争出现:纽约的崛起

- 第五章 5.3美联储成为做市商

- 第五章 5.4伦敦的反击

- 第五章 5.5大萧条后美元与英镑的分化

- 第五章 5.6市场的撤退

- 第五章 5.7附录5A 回归分析数据

- 第五章 5.8参考资料

- 第六章 20世纪二三十年代国际债券市场的证据

- 第六章 6.1典型事实

- 第六章 6.2美元何时超过英镑

- 第六章 6.3模型设定:惯性、信誉、规模效应与金融深化

- 第六章 6.4模型结果:美元崛起与英镑衰落的主因

- 第六章 6.5附录6A 稳健性检验

- 第六章 6.6参考资料

- 第七章 20世纪下半叶的储备货币竞争

- 第七章 7.1来自国际货币基金组织的数据

- 第七章 7.2模型设定:惯性、信誉、网络效应及其他

- 第七章 7.3模型结果:以1973年为分水岭

- 第七章 7.4政策的作用:阻国际化易,促国际化难

- 第七章 7.5附录7A 支持/阻碍货币国际化的措施(1947~2013年)

- 第七章 7.6参考资料

- 第八章 英镑的退出

- 第八章 8.1战时英镑区的运行:越来越严的外汇管制

- 第八章 8.2战后英镑的衰落:影响力局限于英镑区

- 第八章 8.3伦敦的回应:英国政府的政策困境

- 第八章 8.4参考资料

- 第九章 日元的崛起与衰落

- 第九章 9.1金融自由化的政治经济学

- 第九章 9.2日元的崛起和衰落

- 第九章 9.3参考资料

- 第十章 作为副队长的欧元

- 第十章 10.1目前的情况

- 第十章 10.2参考资料

- 第十一章 人民币的前景

- 第十一章 11.1可信的承诺

- 第十一章 11.2参考资料

- 第十二章 总结

- 第十二章 12.1参考资料

- 第一章 1.1传统观点与新观点

- 第一章 1.2重要性何在:货币地位与经济地位不匹配的危险

- 第一章 1.3参考资料