有很多钱的人,能够投机;有很少钱的人, 不可以投机;根本没有钱的人,必须投机。

投机和人类历史一样古老

在交易所出现之前很早就有投机活动了。一些人认为只有资 本主义经济体制才把人变成投机者。这种观点是完全错误的,圣 经就已经把这一点驳倒了。

历史上流传的第一次投机出自埃及的约瑟夫之手。他热衷于 风险极大的投机,即便掉脑袋也毫不顾惜。

他是法老的经济顾问,心思聪颖,很会思考问题。在丰年时 他储藏大量粮食,在饥年时再把这些粮食以高价投入市场。可是 我们到今天也不敢确定,是否早在四千多年前他就已经成为“计 划经济之父”。因为他储备盈余,以弥补将来的粮食收获上的赤字。 或者他仅是历史上第一位普通的投机者?因为他购买了大量的商 品,以便后来高价卖出。

在古雅典,人们利用硬币投机。这些钱商被叫作“Trpezoi”(空 中飞人表演者)。因为他们坐在一张梯形小桌后面,在桌子上摆弄 他们的硬币,就和今天一样。人们也可以从这一称谓中看出一点 名堂,难道说与金钱打交道的杂技演员不是一位真正的空中飞人 表演者吗?在这些古代金融杂技演员中,有一位因其冒险的商业 活动而导致了一系列的金融灾难和价格暴跌。虽然他的名字—— 弗米恩已不再为人所知了,但他却促使古代那位大演讲家、律师 德摩斯梯尼发表了第一次激烈地抵制投机的演讲——那时他嘴里 一定没含小卵石。(注:德摩斯梯尼小时候口吃,后来他把石子含 在嘴里练说话,终于成了一位大演讲家。)

在罗马,这个地中海的金融中心,投机曾一度繁荣过。人们 大多用粮食和商品进行投机。卡塔高是罗马附近的小城,并且是 当时的世界谷仓。其统治者咖托的统治政策不够温和,造成了卡 塔高被破坏,这可给当时的投机者带来了许多忧虑。事情是这样 的:西潘将军的士兵开进了这座已遭破坏的城市,并抢劫了那里 的仓库与粮仓。这样,数千吨粮食就落入了罗马。粮价首先出现 滑动,最后跌到可怕的深谷。因此许多投机者丢掉了他们的财富。 人们开始讨论,罗马论坛的常客们是否还有偿还能力。(这正好与 1981—1982年的事件形成对照。美国的高息政策导致了原材料 领域的大危机。要是没有政府和其他大企业的资金支持,上百家 公司将会失去支付能力。)在这个论坛上,富有的市民聚集在雅努 司神庙附近,讨论他们的商业交易。当时著名的律师西塞罗就为 他在土地、硬币、商品上进行的各种投机征集建议。

经过几次金融冒险后,他终于凑足了一笔可观的钱。他的声 誉和人格给他的投机带来了便利。他在那时就说,金钱就是共和 国的神经。他坚信投机是财富形成的动力。他也以实际行动证明 了这一点。他在每天的论坛上都要会见一些罗马财政巨头和一些 过境商人。他对土地和建筑工程进行投机。作为元老院议员,他 能很容易地利用关于罗马城市规划的内部消息,这对他的投机非 常有帮助。

历史上还有许多著名人物属于投机者这一家族。连那位发现 万有引力定律的牛顿先生也曾在交易所投机中进行过尝试,然而 却失败了,以致他最后不许别人在他面前谈“交易所”这个词。 福尔塔勒和他的女友就有价证券和金钱谈论了好几个小时,他也 对土地和粮食投机,随后他因投机性外汇走私而出名。在王位争 夺中,一家银行在萨克森成立,并发行纸币支持战争。战争结束 后,纸币失去了 40%的价值。弗雷德里希大帝提出,要用银币全 值兑换普鲁士人手中的纸币。福尔塔勒让人在德莱斯顿购买纸币, 然后用箱子偷运到普鲁士 (今天德国储蓄者仍用箱子把钱带到卢 森堡和瑞士),在那儿通过非法代理人兑换成银币,之后再运回德 莱斯顿。

博马舍、卡萨诺瓦、巴尔扎克都是狂热的交易所投机者。巴 尔扎克为了满足他的生活方式需要很多钱,因此他写长篇小说、 短篇小说、散文……总而言之,一切能挣钱的他都写。他还是一 位投机者,经常到罗思柴尔德男爵那里作客,征求建议。哲学家 斯宾诺莎、经济学家大卫•李嘉图除了进行他们的科学活动外, 都热衷于投机。

属于这一行列的人中我怎么能忘记凯恩斯公爵呢?他是我们 这个时代最伟大的经济学家。在他的肖像下面,英国政府写了如 下文字:

“约翰•梅纳德•凯恩斯公爵不用工作就创造了财富。

1929年经济崩溃后出现了经济大萧条,他于1932年经济大萧 条最严重时将大笔资本投资到美国股市上,后来经济复苏后他 成了一位富翁。他属于能在交易所中赚钱的少数经济学家之

自从有了人,就有了投机活动和投机者。过去如此,将来也 会如此。如果要用一句话来总结投机活动的历史,我必须说,“投 机人”降生了,他曾进行过赌博,赢过,也输过,并且他将永远 不会死去。

为此,我也坚信,交易所萧条期到来时,人们非常厌恶股票 和交易所,但之后又会出现繁荣期,人们又会把过去的伤痛忘掉, 就像飞蛾趋光一样被吸引到交易所里。如果人们不是出于自己的 本意来做这件事的话,那么高速发展的交易所行业也会吸引他们 的,金钱就是最好的诱饵。

我曾经把一个投机者比作一个酒鬼。酒鬼在大醉之后,第二 天难受之时总会下决心,再也不碰酒杯了,但在下午他又喝了一 杯酒。接着他又一杯一杯地喝,到午夜时,他又和前一日一样酩 酊大醉了。

投机还是不投机

你也要加入这些名人的行列,做一个投机者吗?

这根本上取决于两点——物质条件和个人性格。对第一个条 件,我记得有如下格言:

有很多钱的人,能够投机;

有很少钱的人,不可以投机; 根本没有钱的人,必须投机。

当然最后一句话不是完全正确的,要进行投机,人们总是需 要一定资金的,太多的钱那倒不必。股票投资在德国推广之前, 人们一直认为交易所是有钱人的游戏场所,这是完全错误的。具 有正确头脑的人也会用相对较少的资金赚取巨大的利润。“根本 没有钱”指的是数额太小了,以致买不起自己的房子,或者不能 保障自己的养老金。那些确实一分钱也没有的人必须得先干点工 作。我也曾在几次不幸的交易所冒险失败后破产,甚至欠债,还 逼迫我重新去做经纪人和顾问来赚取佣金,以摆脱我的悲惨境地。

依据我的理论,“有许多钱”的人是指那些能够为自己和家 人——如果有的话——预先做防备的人。这里我指的是孩子的教 育、养老金以及尽可能地拥有自己的房子。那些处在这种幸福状 态的人,可进行投机这一智力冒险,并尽力扩大自己的财富,但 他不能对交易所上瘾。没有谁的财富如此之多,以致在交易所损 失不完。大家想一想尼克•莱森吧,他在几天内就把那所著名的 巴林银行搞垮了。或者想一想安德烈亚•雪铁龙,他把他的汽车 公司在蒙特卡罗的赌桌上输掉了。

如果一位父亲的钱正好能买一所房子,并能够支付孩子的教 育,他就不可以投机,他应该把钱存入银行。如果他的资本长期 不用,那么即使是用优质股票投机,也是不允许的。

投机者必须具有的第二个物质条件是,对其资本有不受时间 限制的支配权。人们不能走进交易所并对自己说“在今后的三年 中我要用我的钱投机,接下来我要买房子建商店”等诸如此类的话。 在交易所中,从来不会出现人们设想的事。即使人们有正确的头脑, 也会有一天要赔本的,但谁也不知道是在哪一天。人们也不该相信, 通过投机会有定期的收入。人们可以在交易所赚钱,甚至赚很多, 也能变富;但也会赔钱,赔很多,也能破产。但是人们不能把交 易所看作是工作、挣钱的地方。

反正只有德国人在谈到“挣钱”时才这么严肃,法国人说赚 钱(gagner 1' argent),英国人说挣钱(to earn money),美国人也说挣 钱(to make money),而我们匈牙利人则说寻找金钱。

具有了物质先决条件的人,还必须具有投机者的性格特征。 有一点十分清楚,那就是要有冒险精神。人们要敢于在交易所进 行交易,稳定的交易所收益是没有的。如果有,那么谁还会五点 就起,一小时之后带着早餐在流水线上工作呢?

投机者需要哪些素质,读者会在本书中读到。我必须先声明 一下,哪些人可以称得上是我所定义的“投机者”,因为并不是 所有参与交易所的人都是投机者。

经纪人:只重视交易量

这类人包括经纪人、做市商和中间商。在法兰克福和纽约交 易所我们会看到经纪人和做市商大喊大叫地来回飞跑。遗憾的是, 今天他们中越来越多的人都一声不吭地蹲在了计算机前,并且有 一天交易所以及它特有的气氛也将要消失。中间商坐在办公室里, 与顾客保持联系,只是为了建议顾客把他们的订单让经纪人继续 操作,并且鼓动顾客增加订单的交易量。

经纪人和中间商不是利用股市的差价来挣钱的,而是为顾客 计算每次交易,从中收取佣金。中间商们谈天时,交易量将会成 为他们的首要话题。接下来要谈论的就是股市的发展趋势了。

有人讲了下面一个故事:一位顾客向他的中间商询问建议。 中间商建议他继续购买大量的IBM股票。中间商说完后顾客才意 识到,他本来就是想卖出IBM股票。“噢,”中间商说,“卖—— 这也不错嘛!”

或者正是因为我年轻时干过经纪人,所以我并不怎么看重他 们。他们中的大部分人是笨蛋,但他们也是必不可少的,否则交 易所就没法运转了。他们把买卖双方联系在一起,并根据供需了 解行情。我们可以这样描述他们,就像美国人提到女人时所说的:

“你不能和她们生活在一起,但离开她们你又无法生活。”

理财经理:经营数十亿元的财富

职业投机手的第二类人是财富管理者,属于这一行列的有大 投资公司的基金管理者以及理财经理。他们经营着数十亿财富, 当然和经纪人、中间商一样,经他们手的钱也不是他们自己的, 而是顾客的。他们和为他们工作的一群分析家全靠他们投资于相 应的股票、债券或原材料所取得的成绩而获得报酬。总的看来, 他们都没干出多大成绩,因为他们中只有极少数人获得了稳定而 又较好的收入。

金融巨头:幕后操纵者

当然并不是每个使用自己资本进行交易的投机手,就是一个 投机者,因为有些金融巨头的交易额常以万亿计。他们总是全身 心投入由他们发起的交易,他们保证自己获得多数,计算着联合 与兼并。如果他占有一个公司的股份,他就会积极地影响该公司 的管理。如果该公司不再合他的口味,他就会把他的股份甩掉。 由于过分活跃,他过着极度不安定的生活。如果他建立公司,他 就会转向交易所,筹集必需的资金。就连他对他想管理的公司的 控制也是通过交易所实现的。他的目标始终是一个确定的交易, 他的买入与卖出会引起整个交易所的巨大波动。

套利者:正在灭绝的种群

套利就是指时间或是空间上的投机。时间的投机是指今天买 进并在将来某一时刻以高价卖出。或者倒过来,今天卖出并在将 来某一时刻以低价买入(卖空)。空间上的投机与此相反,是指在 同一时间点上在一地买入在另一地卖出。在这种情况下,投机者 必须获得一个股市价格差,而这一价格差超过了交易费用才能获 利。与古典投机者相比,他的优势在于他没有一点风险。因为他 先把订单送给经纪人,如果在两个交易地点存在一个对他有利的 汇率差,他能事先知道他的赢利会是多少。为此他必须计较极微 小的利润,并一直关注行情。套利者这一种群在今天快消失了。 在一个充斥着现代通信手段的时代,东京、伦敦、法兰克福、纽 约的交易所,会同时获得所有的信息与数据。并且因特网还会把 相同的信息提供给每一个人。这样市价差就会很小,并且在几秒 钟内就能轧平,经纪人最多能利用0.1%的微小价差。因为除了交 易所费用外没有别的机构会付给他们钱。今天自主的投机者在两 个交易地点连能弥补他们一半的手续费的市价差也找不到了。

当我活跃在经纪人行业时,情况与现在大不相同。那时在伦 敦与巴黎之间存在着频繁的套利交易。在两地市场上有上百种的 证券被报价,南非的金矿和国际石油公司的证券尤其活跃。那时 快速的电话联系对套利成果起决定性作用。谁能第一个与伦敦, 或者反过来与巴黎的经纪人联系上,那么他就能利用两地交易所 发生的市价差,并将其轧平。许多套利者贿赂了电话中转站的女 电话接线员——那时还没有自动的电话联系——送给她们巧克力、 糖块或者香水,有些人还请她们吃饭并爱上了她们。这也使投机 者和接线员之间缔结了一些婚姻。那时流行着一首歌,歌词有一 句我还记得:“嗨,可爱的按铃小女仙,告诉我,美元状况如何。” 精通这项交易的人,也只能算是个套利者。如果把这一称号 封给1986年的依凡•博斯基(即电影《华尔街》中的人物戈登•盖 科的原型),那么就大错特错了。即使他们有的利用内部消息,也 只不过是时间上的投机者,而非空间上的投机者。

今天流行并且有名的套利,发生在华尔街和芝加哥原料交易 市场。我们几乎每天都能在纽约交易所的市场报告中读到被套利 者操纵的买卖项目。它是这样运作的:交易所里经纪人房间里的 大计算机一直监视着期货合同的行情。大屏幕的一侧是5 0 0标 准普尔股票指数,另一侧是每个500标准普尔指数股票的报价。 如果在期货合同和即期现金行情之间存在着有利的价差,计算机 就会自动发出买入合同卖出股票的命令,或者反过来。指数套利 像两根连通管连接着纽约的股票市场和芝加哥期货市场。这种情 形正是1987年10月19日汇率幅度激烈变化的原因。

小投机手:交易所的赌徒

有一群人绝对不会消失,相反,令我遗憾的是,这一群体越 变越大。他们就是所谓的交易所小投机手。我之所以给他们起这 么一个名字,是因为他们配不上“投机者”这一称号,虽然他们 在通常的话语里或被记者们称为投机者。交易所的小投机手试图 利用每一次微小的股市变动:他在101价位上买进一种证券,然 后在103价位上卖出;接着他又在90价位上买另一种证券,在 91.50价位时卖掉。

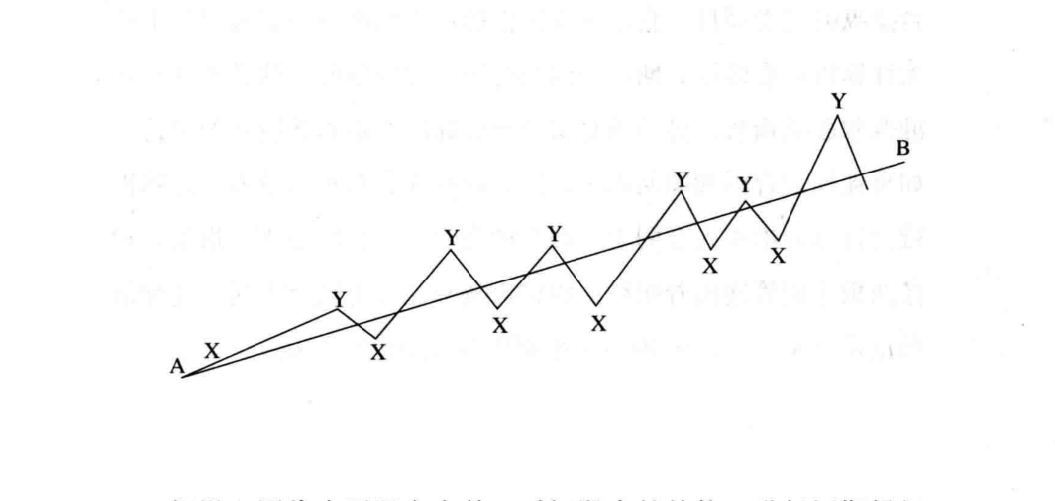

假设上图代表了股市在某一时间段内的趋势。进行短期投机 的投机手,将会上演一出杂技,为的是每次都能在X与Y之间捞 取赚头。他在短期内就能获得成功。如果他只进行买空投机并且 股票市场处在一般的上升期,那么他碰上上升行情的机会也就相 应会多。但是股价在X与Y之间波动,人们很少能够及时得到他 们想要的那一点。当股市震动或下跌时,投机手迟早会破产。他 表现得就像一位从一张桌子跑到另一张桌子的轮盘赌赌徒。

我知道,我这样说会遭到每一位交易所小投机手的反对。他 们当然有自己的章程和计算机程序,并且这些程序会告诉他们应 在何时买进或卖出。但是每台计算机都和他们的程序设计员一样 聪明。在我80年的交易所生涯中,我还没认识一位能长期取得成 功的交易所投机手。

银行和经纪人都想把他们的顾客变成交易所的投机手。他们 的分公司厚颜无耻地给所谓的“当日交易”做宣传。现在通过因 特网,每个个体投机者也可能进行“即时”交易。许多没有经验 的个体股民受到诱惑,参加到这种交易中来。我认为这么做是不 负责任的,并且在道德上也很成问题,我在《交易报》上读到, 现在德国也有像美国那样的交易大厅了,在那儿当日交易者也可 以租一个位子。有位女理发师被吸引到那儿,把工作也放弃了, 因为她认为那儿比她的工作挣钱多。用维也纳人的话说,她可真 是个小莫里茨(指头脑简单的人)。

这些天真的投资者认为,他们在不断地买入卖出的快速交 易中和那些大基金会有相同的机会。后者早就把交易所变成了赌 场——他们不是只把股票市场变成赌场,外汇市场、原材料市场 和借贷市场也是如此。他们用高工资吸引哈佛、圣加伦和伦敦经 济学院的毕业生,这样他们就可以利用这些人把上亿美元投资于 借贷、股票或外汇市场了。特别是在外汇市场上存在着一种违反 常规的游戏。在24小时内全球有十多亿美元流动,这一数额中 最多只有3%是用来进行破产商行的清算或进出口保险的,其余 的就是投机的部分。几年前,《国际先驱论坛报》(International Herald Tribune)登载了对两个成绩卓著的纽约外汇交易商的采访。 他们直言不讳地说,他们的投机不是用小时计算的,而是以两 分钟来计算的。他们所在机构甚至认为这种投机是值得追求的。 1986年我在不来梅作了一个关于外汇交易所的报告,作完报告后 一位年轻女交易商对我说,每天都有好几百万美元经过她手。我 问她:“你能得到的汇率差是多少呢? ” “我在小数点后四位数 投机。”她说。这太妙了。人们投入100万,为的是赚取100马克。 如果人们在一天多做几次的话,可能会挣几千元。这些小商贩和 他们的顾主就和那位古代匈牙利流浪者一样:法庭要求这位流浪 者为他的谋杀行为说明理由,“只为了两个金币就杀死一个人, 难道你对此不感到羞愧吗? ”他经过沉思后回答道:“但是仁慈 的法官先生,这儿两个金币,那儿两个金币,加起来可不少啊。”

后来我们问那位不来梅的女交易商,她是如何决定应该买入 还是应该卖出时,她给了我一个意味深长的回答:“别人怎么做, 我就怎么做。”为做到能在两分钟内投机,做出这种连下三烂也 能做的事,有必要在世界上收费最高的大学苦读多年吗?我问过 一个德国大银行外汇部门的经理,去他那儿的交易商是否真的了 解一种货币。“我想他们不会,”他说,“但这并不重要。他们 需要知道的是10分钟后美元的汇价是多少。”我又问他,在同一 时刻两个交易商中的一个想用100万做远期交易,另一个则想做 近期交易,他该如何应付?他对我说,这不存在问题。重要的是, 每个交易商最后都能获利。听了这话,我不能证明,但我敢保证, 这些交易商隐瞒了他们的大多数不良意图。

但是最后我还得为交易所小投机手辩护,虽然我很讨厌他们, 但我仍然非常需要他们,他们对一个交易所的运行至关重要。如 果他们消失了,我们必须得创造这样一批人。投机手越多,市场 就变动得越大,流动性就越高,这样也就能更好地减轻市场震动, 抑制牛市和熊市的过猛发展。当一种股票的行情下挫时,会出现 新的买者,这样他们就可以阻止股市的全面崩溃。当一种股票的 行情上升时,会出现新的卖者,这样他们就会阻止牛市的发展势头。 他们就像发动机里的气缸,上百万的投机手有他们存在的合理性。 如果只有购买股票且在手里放十几年的投资者,那么市场就会完 全不流动了。

- 第零章 推荐序

- 第一章 金钱的魅力

- 第二章 我眼中的交易所

- 第二章 2.1投资者:交易所的马拉松赛跑者

- 第三章 凭什么来投机

- 第三章 3.1外汇:以前比今天更有意思

- 第三章 3.2原料:投机者对投机者

- 第三章 3.3有形资产:收藏家还是投机者?

- 第三章 3.4不动产:只适合于大投机者

- 第三章 3.5股票:其本身就是投机对象

- 第四章 交易所是市场经济的神经系统吗

- 第五章 是什么使股市波动--上

- 第五章 5.1是什么使股市波动--中

- 第五章 5.2是什么使股市波动--下

- 第六章 股市心理

- 第六章 6.1科斯托拉尼的鸡蛋

- 第六章 6.217世纪的郁金香灾难

- 第六章 6.3数学毁掉了法国

- 第六章 6.4成功的法则:“反其道而行”

- 第六章 6.5买空投机者还是卖空投机者并非原则性问题

- 第七章 在信息的热带丛林中

- 第七章 7.1建议、推荐和谣言

- 第七章 7.2内部消息

- 第八章 从股市中赚钱

- 第九章 资金管理者

- 第十章 为投机新手而写

- 第十章 10.1我的投机经验与智慧